Das Geldsystem zu verstehen, ist eine der wichtigsten Voraussetzungen, um erfolgreiche Entscheidungen für die Kapitalanlage treffen zu können. Denn ohne dieses Verständnis bleiben dem Anleger die Ursachen vieler Entwicklungen auf dieser Welt verborgen und können somit nicht für die Kapitalanlage berücksichtigt werden. In der folgenden Analyse werden die vorherrschenden Rahmenbedingungen des Geldsystems für die Kapitalanlage zusammengefasst.

Es mag als Widerspruch erscheinen, wenn dieser Finanzblog das Geldsystem kritisch analysiert, aber gleichzeitig erfolgreiche Strategien zur Kapitalanlage veröffentlicht, die an diesem Geldsystem (Schuldgeldsystem) partizipieren (siehe BestTrend). Dieser nur scheinbare Widerspruch ist allein darin begründet, dass wir nicht grundsätzlich ein Geldsystem kritisieren, in welchem die privaten Banken das Privileg haben, selbst Geld zu schöpfen, sondern nur das damit verbundene Ungleichgewicht in der Geldmenge sowie den daraus resultierenden Zwang immer mehr Kredit durch Schulden schöpfen zu müssen. Insofern ist der Wunsch oder die Notwendigkeit, für einen späten Lebensabschnitt vorzusorgen und Geld anzulegen auch nicht verwerflich. Hinzu kommt, das niemand wissen kann, ob und wann es gelingen wird, das herrschende Geldsystem mit seinen fatalen Folgen für Mensch und Umwelt zu überwinden. Allein deshalb auf eine Altersvorsorge zu verzichten, wäre zwar ideologisch konsequent, würde aber auch ein unnötiges Risiko für die eigene Zukunft darstellen. Wir sehen also keinen Grund, warum es für diejenigen, die keine Millionäre sind, nicht legitim sein soll, Anlagestrategien zu nutzen, die es ihnen ermöglichen eine Altersvorsorge aufzubauen. Sich mit den Gegebenheiten zu arrangieren und trotzdem aktiv an einer Verbesserung oder Neuordnung des Systems mitzuwirken, so wie wir, ist deshalb kein Widerspruch, sondern gelebte Realität (siehe Philosophie).

Es mag als Widerspruch erscheinen, wenn dieser Finanzblog das Geldsystem kritisch analysiert, aber gleichzeitig erfolgreiche Strategien zur Kapitalanlage veröffentlicht, die an diesem Geldsystem (Schuldgeldsystem) partizipieren (siehe BestTrend). Dieser nur scheinbare Widerspruch ist allein darin begründet, dass wir nicht grundsätzlich ein Geldsystem kritisieren, in welchem die privaten Banken das Privileg haben, selbst Geld zu schöpfen, sondern nur das damit verbundene Ungleichgewicht in der Geldmenge sowie den daraus resultierenden Zwang immer mehr Kredit durch Schulden schöpfen zu müssen. Insofern ist der Wunsch oder die Notwendigkeit, für einen späten Lebensabschnitt vorzusorgen und Geld anzulegen auch nicht verwerflich. Hinzu kommt, das niemand wissen kann, ob und wann es gelingen wird, das herrschende Geldsystem mit seinen fatalen Folgen für Mensch und Umwelt zu überwinden. Allein deshalb auf eine Altersvorsorge zu verzichten, wäre zwar ideologisch konsequent, würde aber auch ein unnötiges Risiko für die eigene Zukunft darstellen. Wir sehen also keinen Grund, warum es für diejenigen, die keine Millionäre sind, nicht legitim sein soll, Anlagestrategien zu nutzen, die es ihnen ermöglichen eine Altersvorsorge aufzubauen. Sich mit den Gegebenheiten zu arrangieren und trotzdem aktiv an einer Verbesserung oder Neuordnung des Systems mitzuwirken, so wie wir, ist deshalb kein Widerspruch, sondern gelebte Realität (siehe Philosophie).

Was ist das Geldsystem

Das Geldsystem ist eine staatliche Grenzen und Gesetze überwindende Ordnung. Eine Welt ohne Ordnung – wie diese auch immer aussehen mag – würde nicht funktionieren, weil ohne sie Chaos herrschen würde. Ob jedoch die herrschende Geldordnung, die nach 1971 zu einer plutokratischen Geldordnung mutiert ist, keine Ordnung sondern vielmehr eine Unordnung ist, sollte der mündige Leser anhand der nachfolgenden Ausführungen und der Beiträge auf diesem Finanzblog selbst entscheiden. Wichtig ist zu verstehen, dass jeder, der die Welt nicht aus dem Blickwinkel des Geldes betrachtet, viele Zusammenhänge nicht richtig einschätzen wird, weil Geld = Macht und Macht = Politik ist!

Kevin Phillips, der Autor und politische Stratege von US-Präsident Richard Nixon, hat es unseres Erachtens richtig beschrieben, indem er sagte, „die Vereinigten Staaten von Amerika seien in Wahrheit keine Demokratie sondern eine Plutokratie“, in denen es eine „Vereinigung von Geld und Regierung“ gebe. Auch Chrystia Freeland beschreibt in ihrem Buch „Die Superreichen“, eine Geldelite, „die untereinander mehr gemeinsam habe als mit ihren Landsleuten“. Die Credit Suisse AG bescheinigt in ihrem Global Wealth Report 2011 diesen Personen – „die ein investierbares Einkommen von mindestens 50 Millionen Dollar – einen ähnlichen Lebensstil und zunehmend globalen Charakter besitzen, so dass sie immer mehr eine eigene Gemeinschaft bilden“. Diese Kreise seien „definiert durch Interessen, nicht durch die Geographie„.

Wie sich das heutige Geldsystem entwickelt hat

Die Globalisierung der Geldelite beginnt in der Schule und setzt sich fort auf den Elite-Universitäten. In ihrer Welt zählt das Spezialgebiet des Diploms mehr als die Nationalität, so Chrystia Freeland. Sie treffen sich regelmäßig auf Konferenzen (Weltwirtschaftsforum in Davos, Bilderberg-Konferenz, Boao Forum usw.), wie auch in exklusiven Hotels und auf privaten Partys. Im Dienst dieser Oberschicht steht die „Industrie der Einkommensverteidigung“, bestehend aus Anwälten, Steuerberatern und Lobbyisten sowie den Lieferanten von Luxusartikeln und -dienstleistungen. Doch am stärksten vertreten sind sie in der Finanzbranche; insbesondere die Betreiber von Hedgefonds, Risikokapitalfirmen (Venture Capital) und Beteiligungsgesellschaften bilden den Kern dieser Geldelite.

Neben dem technologischen Fortschritt im Bereich Information und Kommunikation und der Globalisierung, ermöglichte und beschleunigte auch die weltweite Tendenz der Liberalisierung seit den 1980er Jahren den rasanten Aufstieg der neuen Oberklasse. Mit der über drei Jahrzehnte lang fortgesetzten, parteiübergreifend gebilligten Deregulierung der Finanzmärkte vollzog sich eine Kaperung des Staates durch die Finanzindustrie, die schließlich mit der Finanzkrise und der Bankenrettung durch die Staaten so offensichtlich wurde, dass sie einen klaren, bisher jedoch erfolglosen weltweiten Protest auslöste.

Hinzu kam seit 1990 die Transformation der staatlichen zentralen Planwirtschaften in privatkapitalistische Marktwirtschaften. Die Erbeutung von Renteneinkommen auf Kosten der Allgemeinheit geschieht auch in der klassischeren Form: durch mächtige Gruppen, die ihren Einfluss geltend machen, um die wirtschaftlichen Spielregeln zu verändern. So spielten westliche Regierungen, besonders in Washington und London, indem sie die Finanzmärkte deregulierten, sogar eine noch größere Rolle beim Aufstieg der globalen Geldelite, als der Verkauf staatlicher Vermögenswerte in den Schwellenländern. Der Versuch, die Spielregeln zu den eigenen Gunsten zu beeinflussen, wird durch legale Korruption mittels Wahlkampfspenden und Lobbyismus erreicht, was das einträglichste Geschäft überhaupt ist, denn es verschafft zusätzlich politische Macht.

Jeder Staat, der sich der US-Dollar-dominierten Geldordnung unterwirft, muss die zur Erhaltung dieser Ordnung notwendigen Entscheidungen mittlerweile über die eigene Verfassung stellen. Ein sehr deutliches Beispiel dafür sehen wir in der Eurozone seit dem Ausbruch der Schuldenkrise (Staatsschuldenkrise) in 2010. Alle zur Rettung des Bankensystems notwendigen Maßnahmen werden getroffen, obwohl sie gegen alle Verfassungen der Staaten der Eurozone verstoßen. Das Bankensystem ist der Kern des plutokratischen Geldsystems, weil die Geschäftsbanken heute über 90% der Geldmenge kontrollieren, indem sie durch Kredite Geld aus dem Nichts erschaffen (Geldschöpfung). Würde das Bankensystem zusammenbrechen und damit die Möglichkeit Geld aus Schulden zu schöpfen wegfallen, wäre nicht nur das Schuldgeldsystem sondern auch die Vormachtstellung des US-Dollar und die Macht der Geldelite am Ende.

Aus diesem Grund steht das von Plutokraten dominierte Geldsystem des US-Dollar faktisch über dem Rechtsstaat. Das zeigt auch die Tatsache, dass die private Geldschöpfung der Geschäftsbanken trotz Finanzkrise und ihren Folgen bis heute in Deutschland nicht gesetzlich geregelt ist. Die Deutsche Bundesbank erklärt das so: „Die Möglichkeit zur Buchgeldschöpfung durch Banken wird vom deutschen Recht vorausgesetzt“. Wie kann etwas im Geltungsbereich des eigenen Rechts vorausgesetzt werden, wenn es dem eigenen Recht nicht übergeordnet ist (siehe Geldschöpfung). Die wahre Macht liegt bei denen, die das Geldsystem und die Wirtschaft dominieren und nicht mehr bei den offiziellen Regierungen. Politiker würden dieser Behauptung natürlich sofort vehement widersprechen, weil sie es nie zugeben könnten, ohne in den Augen der Öffentlichkeit sofort jegliche Glaubwürdigkeit zu verlieren. Wodurch wahre Macht heute ausgeübt wird, soll ein berühmter Banker des letzten Jahrhunderts vorausschauend so beschrieben haben: „Gib‘ mir die Macht über das Geld einer Nation und es interessiert mich nicht mehr wer die Gesetze macht“. Der Volksmund hat daraus das Sprichwort „Geld regiert die Welt“ geformt.

Das Problem des Geldsystems

Es ist wichtig zu verstehen, dass mit dem Ende des Bretton-Woods-Systems, welches die USA bis 1971 zwang, die Dollarmenge mit vorhandenen Goldreserven zu unterlegen (Golddeckung), das Geldsystem zu einem Instrument der aufstrebenden anglo-amerikanischen Plutokraten (Geldelite) wurde, um ihre Interessen zu sichern. Auslöser der heutigen Krise ist, dass die Interessen dieser Geldelite dazu führten, dass die Geschäftsbanken seit 1971 immer mehr Geld aus dem Nichts durch Kreditvergabe erzeugten und damit eine Finanzwirtschaft formten, welche die Geldmenge durch Schulden auf mehr als das 10fache der Weltwirtschaftsleistung aufgeblasen hat.

Dieses Kreditgeld muss jedoch verzinst werden. Das Geld für die Zinsen kann aber nur aus der bereits bestehenden Geldmenge entnommen werden, d. h. um alle Zinsen bedienen zu können, muss die Geldmenge steigen, um die Liquidität im Geldkreislauf der Nichtbanken* aufrecht zu erhalten. Auch wenn Kritiker dieser These immer wieder behaupten, dass die Zinserträge der Banken durch die Gehälter ihrer Angestellten und durch Investitionen wieder in den Geldkreislauf der Nichtbanken* zurückfließen, was in der Realität nur teilweise geschieht, fehlt es bis heute in den gelehrten Wirtschaftswissenschaften an der wichtigen Erkenntnis, dass die Verschuldung durch Zins, Geldhortung und dem Wunsch nach Vermögensmehrung immer weiter steigen müssen.

Geldsystem = Schuldgeldsystem

Wichtig: Zins und Zinseszinseffekt sind dabei nicht das primäre Problem, sondern das mittlerweile über 90 Prozent der Geldmenge aus Schulden durch die Kreditvergabe der privaten Banken geschöpft wird und eine erheblicher Anteil des neu geschöpften Geldes in die unproduktive Finanzwirtschaft anstelle in die Realwirtschaft fließt. Erst durch die Übertreibung der privaten Geldschöpfung wird der Zins zu einem Folgeproblem, wie nachfolgende Betrachtung zeigt:

Um die Wirkung von Zins, Geldhortung und Wunsch nach Vermögensmehrung im Geldsystem zu begrenzen, mussten die Zentralbanken die Zinssätze immer weiter senken, weil die Erträge in der Realwirtschaft nicht ausreichen, um das durch Zins, Geldhortung und Wunsch nach Vermögensmehrung in der Finanzwirtschaft verursachte Liquiditätsdefizit auszugleichen.

Die Zentralbanken sind seit Ausbruch der Finanzkrise in 2008 dazu übergegangen, die Geldmengenausdehnung selbst zu übernehmen, weil der Interbankenmarkt (Gewährung von Krediten mit Zentralbankgeld unter Banken) zusammengebrochen war und eine Reduzierung der Kreditgeldmenge erfordert, eine deflatorische Abwärtsspirale erzeugt und letzlich zu einem Systemkollaps geführt hätte.

Geldsystem mit negativen Folgen

Die Ausdehnung der Geldmenge führt innerhalb des herrschenden Geldsystems immer wieder zu Blasen, die durch Krisen das Wachstum von Schulden und Vermögen kurzzeitig begrenzen. Problematisch ist hierbei jedoch, dass Blasen platzen und die anschließenden Krisen zu Liquiditätsengpässen, Kreditkündigungen und Pleiten bei Unternehmen führen. Das begünstigt die Geldelite, weil sie durch ihre Nähe zur Finanzindustrie, das neu in Umlauf gebrachte Geld immer zuerst bekommt und es noch ohne Kaufkraftverlust in die durch die Krise angeschlagenen Unternehmen investieren kann, die zu diesem Zeitpunkt sehr günstig sind. Das führt zu einem Konzentrationsprozess in der Wirtschaft, wodurch immer größere Konzerne entstehen, deren Eigentümer eine kleine Elite ist, bei der sich immer mehr Vermögen ansammelt.

Der Dokumentarfilm „Überschuldung – wie es dazu kommen konnte“ erläutert die Zusammenhänge.

Vermögen will jedoch angelegt werden, weshalb auch immer mehr neues Geld in Finanzprodukte fließt, die Geld aus Spekulationen erwirtschaften. Wenn diese Spekulationsgewinne verzinslich angelegt oder gehortet werden, erhöht das zusätzlich den Druck, die Geldmenge durch neue Schulden ausdehnen und die Liquidität im Geldkreislauf der Nichtbanken* aufrecht erhalten zu können. Dieser Effekt verstärkt sich, je mehr sich die Geldmenge von der realen Wirtschaftsleistung abkoppelt. Die Geldelite wird immer reicher und der Rest der Welt immer ärmer. Das liegt daran, dass das Geld bis zum Ausbruch der Finanzkrise in 2008 zu über 90% von den Geschäftsbanken aus Krediten geschöpft wurde. Kredite sind Schulden: wenn auf der einen Seite die Vermögen immer größer werden, muss es spiegelbildlich genauso viele Schulden geben (siehe vorherige Grafik „Schematische Darstellung des Geld- und Finanzsystems).

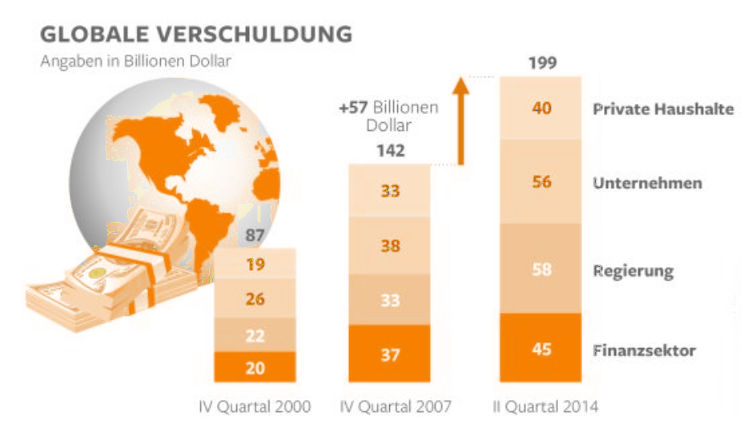

Die Zahlen einer in 2014 erschienen McKinsey-Studie machen das Problem deutlich: Seit dem Jahr 2000 ist die weltweite Verschuldung um 112 Billionen US-Dollar (von 87 auf 199 Billionen) angestiegen. Das Welt-BIP (weltweite Bruttoinlandsprodukt) hat im Vergleich nur um 36 Billionen US-Dollar (von 40 auf 76 Billionen) zugelegt. Das bedeutet, dass die Geldmenge in den letzten 15 Jahren 3 mal schneller gewachsen ist als die Wirtschaftsleistung. In demselben Zeitraum hat sich das Vermögen der Geldelite, die 40% des weltweiten Vermögens besitzen, um 45 Billionen US-Dollar erhöht. Nach einer Untersuchung des Tax Justice Network unter Einbeziehung der Daten der UN (Vereinten Nationen), der Weltbank und der Unternehmensberatung CapGemini, kontrollieren nur 90.000 Personen (0,001% der Weltbevölkerung) 30% des weltweiten Finanzvermögens.

Wie konnte es dazu kommen: Die Geschäftsbanken haben spätestens seit Anfang der 80er Jahre eine extrem lockere Kreditvergabe-Politik betrieben und damit bis heute ein Wirtschaftswachstum auf pump erzeugt. Die meisten Unternehmen müssen also laufend Zinsen für Kredite bezahlen, die sie auf ihre Preise aufschlagen. Aktuelle Zahlen belegen, dass in den heutigen Preisen aller Produkte fast 50% Zinsen enthalten sind. Das begünstigt diejenigen, die über ein höheres Einkommen oder über Vermögen verfügen, weil sie im Vergleich zu denjenigen die über weniger Einkommen oder Vermögen verfügen, prozentual weniger Geld für den Lebensunterhalt und den Konsum aufwenden müssen und noch Geld für die Kapitalanlage übrig haben. Die Besitzer von Vermögen über ca. 200.000 Euro werden also sukzessive reicher (sofern sie es nicht für den Lebensunterhalt / Konsum einsetzen müssen), die weniger besitzen werden ärmer. Aus dem Geldsystem ist durch die massive Ausweitung der Geldmenge mit Krediten nach 1971 eine gewaltige Umverteilungsmaschine von unten nach oben geworden.

Während viele Bürger in den kapitalistischen Staaten heute noch irrtümlich annehmen, sie würden durch die Möglichkeit politische Parteien zu wählen, nach wie vor in Demokratien leben, bleibt die neu entstandene weltweite Regierungsform der Plutokratie (Diktatur des Geldes) den meisten verborgen. Wer sich vor Augen führt, wieviele Kriege und Krisen seit 1971 stattgefunden haben, dem muss klar werden, dass sich ein System, dass das Geld über den Menschen stellt, zwangsläufig auf einem Irrweg befindet.

Die Verschuldung kann jedoch nicht endlos so weiter gehen, weshalb davon auszugehen ist, dass das bestehende Geld- und Finanzsystem durch die immer weiter ansteigenden Zinslasten irgendwann zusammenbricht, weil in absehbarer Zeit nicht mehr genug solvente Kreditnehmer existieren, um die Geldmenge weiter steigen zu lassen.

Als Erfinder des teilgedeckten Geldsystems (verzinsten Schuldgeldsystems) gilt der 1671 geborene Schotte, John Law.

Anleger und Sparer können sich mit der erfolgreichen Anlagestrategie „Vermögensaufbau“ vor der Umverteilung von unten nach oben und vor einem Kollaps des herrschenden Finanz- und Geldsystems schützen.

Bitte beachten Sie unsere Risikohinweise!

Hinweis: Die Ausführungen zum Geldsystem spiegeln lediglich die persönliche Meinung des Verfassers wieder und erheben keinen Anspruch auf Richtigkeit oder Vollständigkeit.

* Unter einer Nichtbank versteht man in der Volkswirtschaftslehre und der Bankbetriebslehre allgemein einen Geldnachfrager oder -anbieter in realwirtschaftlichen Sektoren, also insbesondere die privaten Haushalte, Unternehmen, den Staat und das Ausland, sofern nicht kreditwirtschaftlich tätig. Der Geldkreislauf der Nichtbanken umfasst neben dem Bargeldkreislauf auch alle Geldflüsse über Bankkonten dieser Geldnachfrager/-anbieter, weshalb der Geldkreislauf der Nichtbanken auch als Geldkreislauf der Realwirtschaft bezeichnet werden könnte.

Weitere Beiträge zu diesem Thema:

- Corona-Krise: Geldflut der Fed ein Irrtum?

- Wachstumszwang liegt in der GELDWIRTSCHAFT – nicht im Geldsystem allein

- Countdown zum Börsencrash: Daniel Stelter über den Bullenmarkt

- Raimund Brichta: Geldschöpfung, Wachstumszwang und Vollgeld (Teil 2)

- Kreditzyklus: Versicherungen glauben nicht an Endphase

- Kontoversen über Vollgeldreform, Geldschöpfung und Wachstumszwang

- FED-Goldbestände und Gold-Leasing: Ein Spiel auf Zeit

- Bundesbank-Goldreserven: US-Kontrolle über Geldsystem durch Gold

- Deflation, Crash, hohe Inflation oder neuer Goldstandard?

- Demokratie und geldsystemische Aufklärung